SCI FAMILIALE : Les principaux atouts et points d’attention à connaitre absolument avant de vous lancer

Suite à l’intérêt porté mon article intitulé SCI assujettie à l’IR ou à l’IS ? quelles conséquences d’un passage à l’IS ? et compte tenu des nombreuses questions qui me sont posées à ce sujet, il m’a paru opportun d’évoquer l’intérêt même de la SCI familiale dans le cadre du développement d’un patrimoine immobilier. Optimisation de la fiscalité due au titre des revenus, transmission, protection du couple ; les atouts peuvent être très intéressants mais doivent s’inscrire dans le contexte du ou des futurs associés. Etant donné qu’un exemple vaut mille mots, nous nous intéresserons au cas concret de Monsieur et Madame Poncet et verront en quoi le recours à une SCI familiale pourrait avoir du sens pour leur famille.

La situation du couple et les raisons qui amènent à des interrogations

Monsieur et Madame Poncet sont tous deux âgés de 60 ans et ont acquis, leur vie durant, plusieurs biens immobiliers à usage locatif.

Tous les biens ont été acquis à crédit, mais il ne subsiste désormais plus aucun prêt, puisque la dernière mensualité a été prélevée le mois dernier. (Plus de détail sur l’intérêt de recourir à l’emprunt dans le cadre du développement d’un patrimoine immobilier ICI)

Madame Poncet, qui ne supporte pas avoir des « crédits sur le dos », a vécu cela comme une véritable libération, alors même que son époux cherchait déjà un nouveau bien à acheter à crédit, afin de générer des « charges à déduire » et « baisser les impôts ».

Il est vrai que Monsieur Poncet dispose d’un réel savoir-faire dans la recherche de biens, leur rénovation, leur mise en location et se plait à dire à qui veut bien l’écouter, qu’il n’a jamais subi d’impayé. A ce jour, tous les appartements sont loués « nus » et relèvent donc des revenus fonciers. D’ailleurs la situation des biens ne se prête guère à la location meublée.

Monsieur et Madame Poncet se situent dans une tranche marginale d’imposition de 41 % et ont deux enfants communs. A l’issue d’une consultation avec un conseiller en gestion de patrimoine, plusieurs constats ont été mis en avant :

- La période relative au début des acquisitions a été relativement « indolore » pour le couple, du fait d’un montant important de charges déductibles. (Frais de dossier, travaux d’amélioration et réparation, intérêts d’emprunts, etc.) Ce montant important de charges est donc venu réduire le montant des revenus fonciers déclarés au fisc. De plus, le couple se situait dans une tranche marginale d’imposition moins importante à l’époque.

- Au fil du temps, les charges à déduire sont devenues de moins en moins importantes, ce qui a inévitablement conduit à une augmentation des revenus fonciers imposables ; l’augmentation des revenus professionnels du couple amenant à une tranche marginale de 41 % finissant par donner le coup de grâce… (Sans parler de l’augmentation progressive du taux des prélèvements sociaux)

Ces différents désagréments n’ont toujours pas remis en cause le profond intérêt du couple pour la pierre car ils restent très attachés à leur patrimoine immobilier. Il est vrai que le rendement dégagé reste très intéressant malgré la fiscalité, mais l’aspect émotionnel est également très présent.

Monsieur et Madame Poncet se souviennent des sacrifices réalisés pour obtenir et valoriser ce patrimoine et souhaitent qu’il revienne à leurs deux enfants. En effet, Madame Poncet a passé nombre de weekends et de soirées à s’occuper seule des enfants, pour permettre à son mari tantôt de réparer une chaudière défectueuse, tantôt de rafraichir totalement un appartement suite au départ d’un locataire.

C’est d’ailleurs cette implication si importante qui a permis de constituer un patrimoine conséquent à moindre coût. Bien entendu, le couple serait particulièrement réceptif à une stratégie permettant de surcroit de réduire le niveau d’imposition sur les loyers dont ils n’ont d’ailleurs pas besoin en totalité pour assurer leur train de vie.

Les hypothèses existantes

Dans le cadre de la transmission du patrimoine immobilier locatif et en étant assez pragmatique, trois options principales existent.

- La première consisterait à ne rien faire (Il s’agit bien d’une option car en l’absence de choix ou de dispositions particulières c’est la loi qui s’impose.) En ce qui concerne notre couple, c’est donc la dévolution légale qui trouverait à s’appliquer et les choses seraient loin d’être optimales.

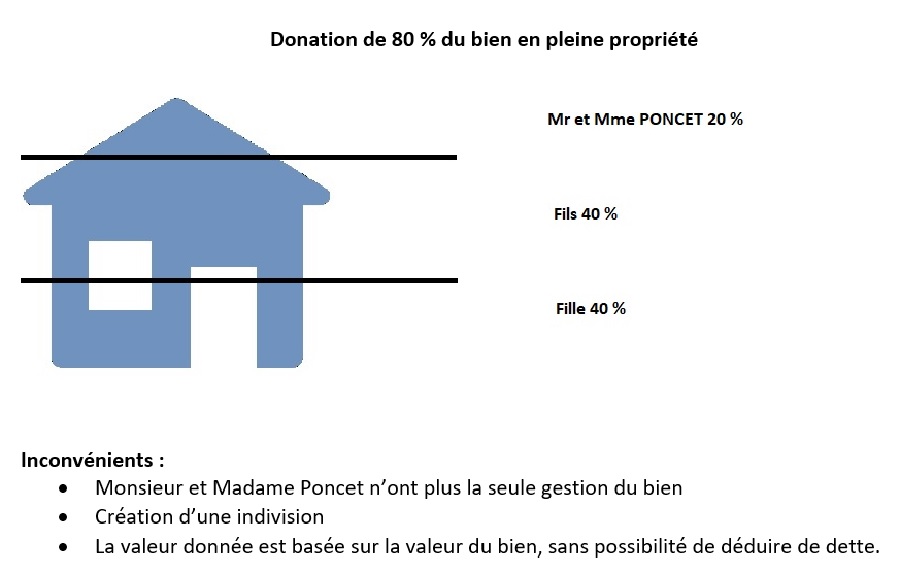

- La deuxième hypothèse impliquerait de donner la nue-propriété des biens aux enfants, tout en conservant l’usufruit afin de réduire le montant des droits de succession dus. (Ou de donner les biens en pleine propriété dans l’hypothèse de ne pas avoir besoin des revenus associés)

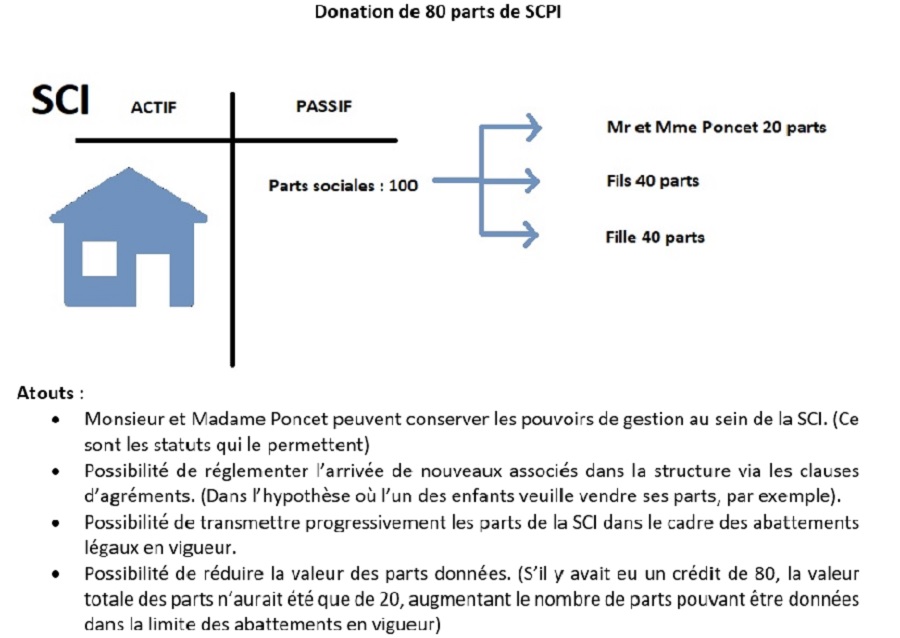

- La troisième solution amènerait à créer une SCI dont les enfants seraient associés (A la création ou en cours de vie) et de céder tout ou partie des biens à cette SCI nouvellement constituée.

Les solutions pour optimiser les choses

Bien que les deux premières solutions puissent parfois, selon les cas, être suffisantes ; la dernière option apporterait des avantages intéressants à Monsieur et Madame Poncet.

- La création d’une SCI permettrait d’éviter les contraintes d’une indivision. Or, mon expérience me laisse penser que l’indivision crée la division des familles, car les conflits éclatent parfois à la suite du décès de l’un des parents. Rappelons par ailleurs, que le partage peut être demandé à tout moment dans une indivision ce qui est source d’incertitudes fortes.

- Des statuts finement rédigés pourraient par ailleurs leur permettre de bénéficier de pouvoirs très étendus malgré la transmission de parts et ainsi « garder la main »

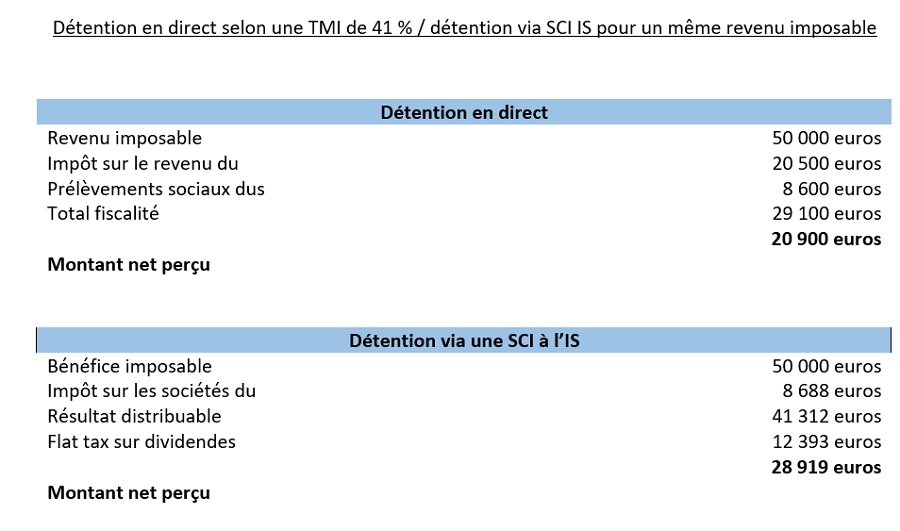

- Il serait possible d’optionner pour l’impôt sur les sociétés. Dans le cas du recours à l’IS, Monsieur et Madame Poncet disposeraient d’un taux réduit de 15 % jusqu’à 38 120 euros de bénéfices imposables. S’ils décidaient de tirer des dividendes, ces derniers seraient soumis à la flat tax de 30 % (Alors que leur tranche d’imposition de 41 % et un taux de prélèvements sociaux de 17,2 % amènent aujourd’hui une taxation de 58,2%). La fiscalité serait payée sur les dividendes effectivement perçus alors qu’aujourd’hui le couple paie une fiscalité très lourde sur des revenus dont ils n’ont pas totalement besoin.

- Dans le cadre d'une cession d'un ou plusieurs biens à la SCI, Monsieur et Madame Poncet pourraient par exemple placer le cash en assurance vie. Ainsi, ils pourraient bénéficier d’une fiscalité très douce sur les retraits tout en transmettant un montant conséquent aux enfants hors droits de succession.

- Enfin, le recours à l’emprunt permettrait de minorer la valeur des parts à transmettre, limitant ainsi le coût de la transmission

Explications synthétiques sur l’intérêt de recourir à une SCI dans le cadre de la transmission du patrimoine

Quid de la fiscalité sur les revenus ?

En ce qui concerne la fiscalité sur les revenus, nous allons voir à travers un rapide exemple chiffré, que le recours à l’impôt sur les sociétés est souvent conseillé en présence d’une tranche marginale d’imposition élevée.

Bien entendu et particulièrement en matière fiscale, il serait irréaliste de penser que l’administration offre de tels avantages sans contrepartie.

Dans le choix du recours à l’IS, la note se règle au moment de la vente des biens. En effet, puisque les biens ont été amortis, la plus-value imposable est égale au prix de vente.

Dans le cadre d’une SCI à l’IR, un abattement pour durée de détention est appliqué et conduirait à une exonération totale de fiscalité passé un délai de 30 années. (Mais encore faut-il que Monsieur et Madame Poncet soient vendeurs dans 30 ans et que l’abattement soit toujours en vigueur et cela fait beaucoup d’incertitudes de mon point de vue – Par ailleurs, si les biens ne sont jamais vendus, le recours à l’IS trouve encore plus d’intérêt)

Ce tableau chiffré met en avant, pour une tranche marginale de 41 %, l’intérêt de recourir à une SCI à l’IS. (8 000 d’euros d’économie par an environ, ce qui représente un montant de 160 000 euros sur 20 ans).

Bien entendu, d’autres coûts seraient à considérer dans le cadre d’un tel projet et notamment :

- Coût de création de la structure

- Coût de comptabilité éventuelle

- Taxation sur les apports

- Plus-value immobilière à régler dans le cadre d’un apport ou d’une cession

Parmi ces différents coûts potentiels, la plus-value immobilière peut être particulièrement importante. Il me parait donc indispensable de réaliser un audit patrimonial, ou de se rapprocher d’un notaire voire d’un expert-comptable pour évaluer les enjeux.

Pour conclure

Pour finir, bien que les sujets des coûts et de la fiscalité représentent des enjeux fort, il me semble que l’aspect civil est au moins aussi important. A ce sujet, la SCI apporte des atouts indéniables tels qu’évoqué précédemment.

Il faut savoir que le recours à une SCI à l’IS n’est pas toujours la meilleure solution et que chaque situation s’apprécie au cas par cas, comme toujours. Une SCI à l’impôt sur le revenu peut également dans certains cas, constituer une solution acceptable voire indispensable. (Dispositif de défiscalisation PINEL impossible avec une SCI à l’IS, achat ancien avec de gros travaux potentiellement déductibles, tranche marginale d’imposition basse mais patrimoine important, etc.)

Pour finir et afin de sécuriser un tel projet, le recours à un professionnel du chiffre ou du droit me paraitrait indispensable. En effet, l'article l 64 a du livre des procédures fiscales implique désormais un risque de requalification pour les projets à but "principalement" fiscal, contre les projets à but "exclusiement" fiscal précédemment. La nuance parait peu importante, mais elle ouvre un champ beaucoup plus étendu pour le fisc. Pour autant, à la condition qu'un tel projet s'inscrive parfaitement dans le cadre familial et que les valorisations correspondent à la réalité, le risque me semble tout de même assez limité.